みなさんはふるさと納税を利用していますか?

近年ふるさと納税と盛んに聞くようになりましたが、私は一昨年までどんな制度なのか良く知らないし、確定申告が必要なら面倒だと思って利用していませんでした。

でも確定申告不要の手続きもありますし、確定申告も自分で1回やってみると意外と簡単で、それだけで豪華な返礼品がもらえてお得感たっぷりでなぜ今まで利用していなかったんだと後悔しています。

豪華な返礼品が度々問題になっていますが、最近のニュースを見ていると返礼品の上限額(寄付金額に対する割合)などが厳しくなりなので、まだ使ってない人は早めに使った方がいいかもしれません。

ということで、税金に詳しくない私が何となく理解した、『福岡市で実際にやってみたふるさと納税のやり方』などを紹介したいと思います。

ふるさと納税とは?

元々の話では、『地方で税金をかけて育てた人々が大人になって働く頃には都市部に移り住んでしまい、地方が負担したコストが還元されないので何とか仕組みを作りたい』、『都会に住みだしたが、故郷を応援する仕組みがあるなら利用したい』といった声などから「ふるさと」に対して寄付を行える制度ができたようです。

「ふるさと」というと生まれ育った故郷を想像するかもしれませんが、自分にとってゆかりのある「ふるさと」は生まれ故郷とは限りませんし、様々な議論がなされて実際はどこでも自分が応援したいところを選べます。

つまり、ふるさと納税は自分が選んだ自治体への寄付という手続きになります。

ふるさと納税のメリットと問題点

ちなみに『寄付』と聞くとただでお金をあげるというイメージがありますが、そうではありません。

『所得に応じた上限額までなら寄付した金額分税金を安くするよ』という仕組みになっています。

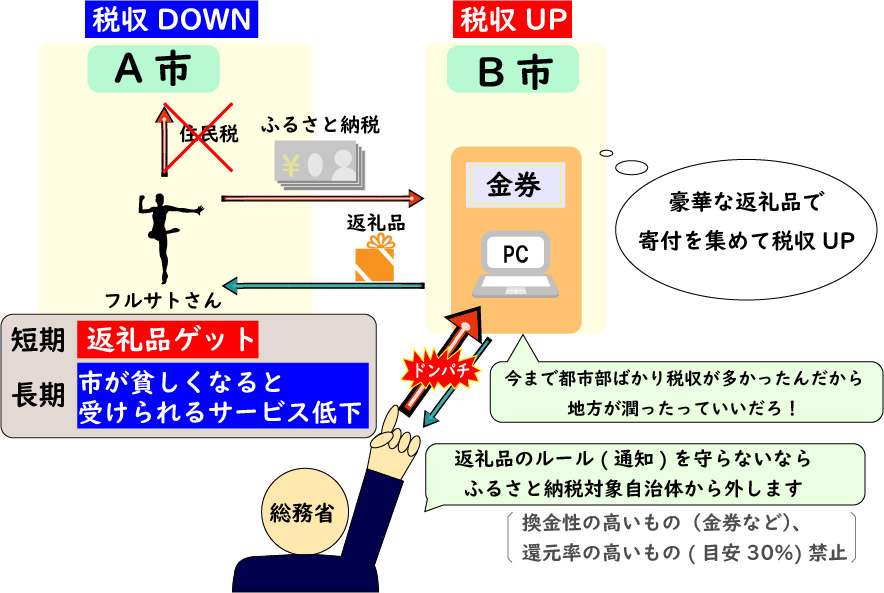

このふるさと納税の仕組みにはメリットと問題点があります。

例えば

- フルサトさん

- 寄付金控除額の上限額は5万円

- A市に住んでいるがB市に5万円のふるさと納税をした場合

B市

5万円税お金が入ってハッピー

ふるさと納税金額の50%に当たる25,000円分の返礼品を送ろう。

結果:5万円から返礼品代25,000円を引いた25,000円分の税収増

フルサトさん

5万円寄付したけど48,000円は住民税を減額してもらえるから実質2,000円負担

それに25,000円分の返礼品をゲット

結果:実質2,000円で25,000円分の返礼品をゲット

A市

本来フルサトさんから入る予定だった5万円がB市に渡り入らなくなる。

結果:税収が5万円減

ふるさと納税で選んでもらった自治体は本来入るはずのなかった税収入るため、たとえ寄付金額の90%分の返礼品を返したとしても10%分は税収が増えます。

ふるさと納税をする人の場合、2,000円しか負担してないのにそれ以上の返礼品がもらえるので、還元率が高いもの程お得になります。

1人負けするのはふるさと納税をした人が住んでる自治体です。

本来入るはずの住民税が減り行政に使えるお金が減るため、町の整備やサービスが十分に行われないなど長期的に見ると居住者へ影響が跳ね返ってきます。

『魅力ある返礼品で税収を集める努力をしていない自治体が悪い』という意見もありますが、ほとんどの自治体は税収減になり赤字になっても赤字額の75%を国から地方交付税で補填してもらえるのに対し、財政が健全で地方交付税を受けていない不交付団体(東京都,東京23区など)は補填がありません。

世田谷区・港区などは税収が大きく減っており、このまま減少が続けば近いうちに影響がでるんだとか。

また、寄付金を集めるために金券や家電といった豪華な返礼品のPR合戦が過熱した結果、2017年4月に商品券・旅行券・家電・アクセサリーなど資産性・換金性が高いものは返礼品としないことや、返礼品は寄付金額の3割以内にするよう総務省が見直しの通知を行いました。

それでも通知を聞かず豪華な返礼品を続けているところもあるため、2018年9月に『違反している自治体はふるさと納税の対象自治体から外すことも検討している』と制度の見直しを検討しているとの発表がありました。

個人としては使えるなら使った方がお得ですが、自分の町の税金がその分減ることを理解して、返礼品の良さだけでなく自分にとって少しでもゆかりのある町にふるさと納税しておくといいんじゃないでしょうか。

今なら還元率3割を超える品もまだあるようなので、今年の申請をまだ行っていない人はまだ狙うチャンスがあるかもしれませんね。

確定申告不要のワンストップ特例制度

ふるさと納税を行った人が寄付金控除を受けるためには寄付金額を申告する必要があり、確定申告を行うのが普通ですが、手続きの簡略化のために確定申告が不要なワンストップ特例制度というものが設けられています。

ワンストップ特例制度

ワンストップ特例制度は、会社員のように元々確定申告を行う必要がない人を対象とした制度で、ふるさと納税の都度申請を行っておけば確定申告が不要となる制度です。

制度を利用するに当たってはいくつかの条件があります。

条件1 元々確定申告を行う必要がない人

年収2000万を超える給与所得者(年末調整の対象外)、住宅ローン控除を受ける人(1年目)、医療費控除受ける人、その他の寄付金控除等を受けるため元々確定申告を行う必要がある人はワンストップ特例制度を利用できません。

あくまで確定申告を行う必要がない人が確定申告不要でふるさと納税できるという制度であり、何らかの事情で確定申告を行う場合はふるさと納税の寄付金も合わせて確定申告しなければなりません。

会社員の場合、通常は年末調整を行い確定申告が不要なのでワンストップ特例制度を利用できますが、家を購入した年は住宅ローン控除を受けるために確定申告が必要になり、その場合はワンストップ特例制度ではなく確定申告で申告する必要があります。

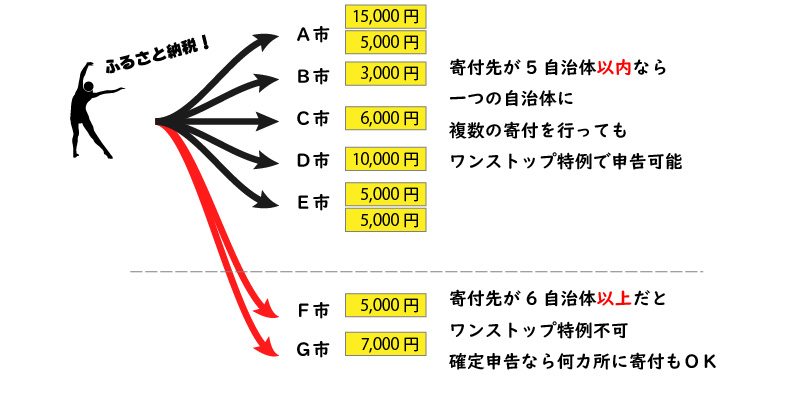

条件2 ふるさと納税先の自治体が5つ以内

2つ目の条件として、ふるさと納税の寄付先の自治体が5つ以内というものがあります。

寄付先の自治体が5カ所以内であれば、1つの自治体に複数申請しても大丈夫です。

6種類以上の自治体へ寄付を行いたい場合は、ワンストップ特例ではなく確定申告を行う必要があります。

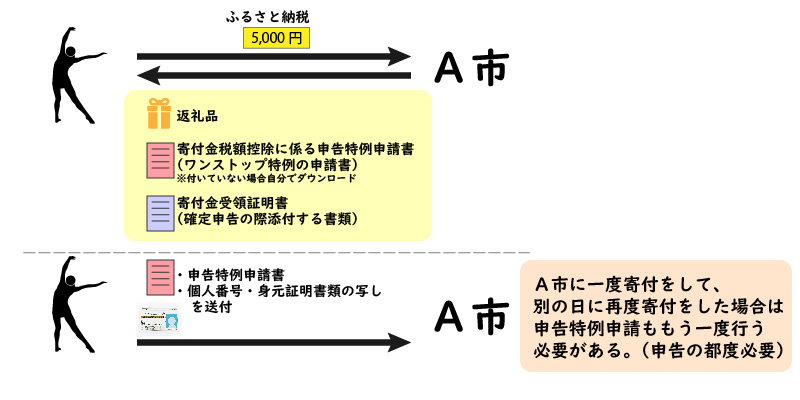

条件3 寄付金ごとの申請用紙の提出

ワンストップ特例制度を行うには寄付金税額控除に係る申告特例申請書という用紙を寄付した自治体あてに送る必要があります。

用紙は寄付ごとに送る必要があり、1つの自治体に1万円と5000円の2件の寄付をした場合、同じ日であれば1回の申請で済みますが、別の日に分かれていた場合1万円分と5000円分2回分の申請書を送ることになります。

記載内容は氏名・住所・電話番号・個人番号(マイナンバー)・寄付金額などで、マイナンバーさえ押さえておけば簡単に書ける内容です。

申請用紙は自治体などのホームページでダウンロードもできますし、ほとんどの自治体ではふるさと納税サイトから寄付を行うときにワンストップ特例制度の希望欄があり、チェックしておけば返礼品と共に用紙や返信用封筒まで送られてくるところもあるのでそれを使えば大丈夫です。

また、申請には個人番号の確認書類と身元の確認書類の添付が必要で、具体的には次のようなものの写しを添付する必要があります。

| ケース | 個人番号の確認書類 | 身元の確認書類 |

|---|---|---|

| 1 マイナンバーカード(両面) | マイナンバーカード表面 | マイナンバーカード裏面 |

| 2 通知カード+身分証明 | マイナンバー通知カード表面 | 次のいずれか

※上記書類を持たない場合、以下の書類2つ以上添付

|

| 3 住民票(マイナンバー入)+身分証明 | マイナンバーが記載された住民票 |

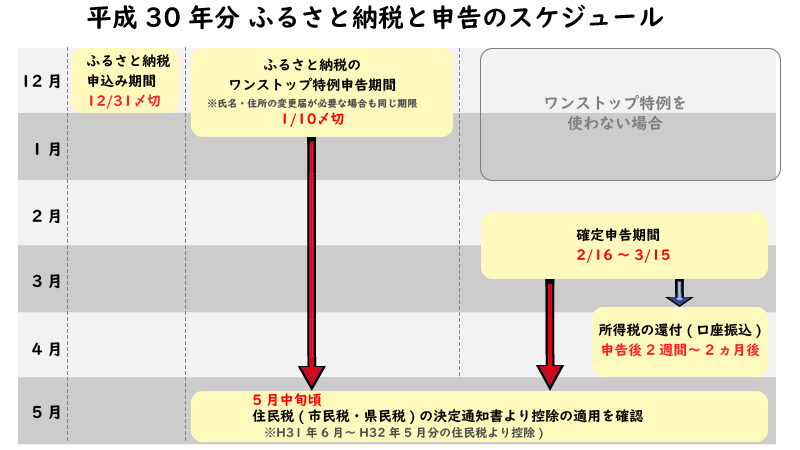

ワンストップ特例制度の申請用紙の提出期限は、2018年の寄付分は2019年1月10日が期限になっています。自治体によって必着や消印有効のところがありますが、ぎりぎりにならないように注意しましょう。

ワンストップ特例制度の注意点

ワンストップ特例制度は寄付金額を翌年の住民税から控除する仕組みです。住民税はその年の1月1日現在における市町村に納めるものなので、ワンストップ特例制度の申請用紙を送ってから翌年の1月1日までに住所・氏名に変更があった人は、変更の手続きを行わなければ控除が受けられなくなります。

住所・氏名が変わった場合、ワンストップ特例の書類と同じく2019年1月10日までに変更届の提出が必要となるため、速やかに提出するようにしましょう。

ふるさと納税の控除額計算

ふるさと納税とは税金の納付先変更みたいなものとイメージを掴んだ所で、次はどのような計算で控除額が算出されるのか見てみたいと思います。

控除限度額について

ふるさと納税は寄付金という扱いになるため個人住民税(市民税・県民税)における寄付金税額控除を受けることができます。もし確定申告を行った場合、一部は所得税から控除(還付)されます。

〈参考〉個人住民税における寄附金税額控除について

都道府県・市区町村や住所地の都道府県共同募金会・日本赤十字社支部に対する寄附金、住所地の都道府県・市区町村が条例で指定した寄附金を支出した場合は、住民税(翌年度)において寄附金税額控除を受けることができます。この寄附金税額控除を受けるには、原則として所得税及び復興特別所得税の確定申告又は住所地の市区町村に簡易な申告書による申告を行っていただく必要があります。

この寄付金税額控除の限度額までならふるさと納税を行っても実質負担額2,000円で、残りのお金は税金から控除してもらえるということですね。税額控除限度額を超えて寄付すると本当にただでお金をあげることになります。

ちなみに寄付金の種類によって控除される税が異なります。

国または地方公共団体、公共財団法人、認定NPO法人などに行う寄付

居住地の共同募金会及び日赤支部に対する寄附金、都道府県・市区町村が指定した条例でしたもの、ふるさと納税などに行う寄付

このようなふるさと納税以外にも寄付を行っている人は、トータルで寄付金控除の枠が設定されているため、早見表などに記載のふるさと納税できる額より実際の上限は少なくなることがあります。

また、ふるさと納税の場合、ワンストップ特例だと住民税のみの控除ですが、確定申告を行った場合は所得税の控除も発生します。

住宅ローン控除やその他の所得税の控除額が大きくて上限に達している場合、確定申告でふるさと納税すると所得税分の控除が受けられなくなることもあります。

ふるさと納税以外にも寄付を行っているや所得税の控除が大きい人は早見表だけでなく、国税庁の確定申告書類作成コーナーなどで試算されてみた方が良いでしょう。

今回はふるさと納税のみ寄付を行っている場合の控除額の計算方法を見ていきます。

税額控除の種類

ふるさと納税を行った場合次のような控除が受けられます。

- 住民税基本控除額

- 住民税特例控除額

- 住民税申告特例控除額(ワンストップ特例制度を利用した場合)

- 所得税の寄付金控除(確定申告をした場合)

4つの控除がありますが、申告の仕方によって受けられる控除が変わってきます。

1.基本控除額+2.特例控除額+3.申告特例控除額の3種類の控除が受けられ、翌年の住民税が安くなります。

1.基本控除額+2.特例控除額+4.所得税の寄付金控除が受けられ、4については確定申告後に指定の口座に還付され、1と2の住民税控除は翌年の住民税から控除されます。

前述した住宅ローン控除やその他の寄付金控除がなければどちらの申告方法でも受けられる恩恵は変わりませんので、ご自分の都合に合った申告方法を選択されると良いでしょう。

控除額の計算

先ほどの4つの控除額の計算方法は次のようになっています。

1 基本控除額

- (ふるさと納税金額-2,000円)×10%

- ふるさと納税金額は総所得金額等の30%を上限とする

収入が給与だけの会社員の場合、総所得は給与収入-給与所得の控除の金額のことで源泉徴収票の給与所得控除後の所得金額の部分に当たりますので、会社員の基本控除の上限額は次のようになります。

多くの会社員の方のふるさと納税上限は10万円以下になると思いますが、この基本控除の上限はそれよりかなり高いところにあります。特殊なケースでなければ基本控除額が上限に当たることはないということですね。

2 特例控除額

- (ふるさと納税額 – 2000円)×{(90%-所得税の税率(0%~45%)}×1.021

- 住民税の調整控除額適用後の所得割×20%を上限とする

※上記の4/5は市民税控除額、1/5が県民税控除額になります。

※平成28年度から上限が10%から20%に拡大されました。

所得税の税率は、次の表で源泉徴収票の給与所得控除後の金額が該当する行の税率になります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万以下 |

10% | 97,500円 |

| 330万円を超え 695万円以下 |

20% | 427,500円 |

| 695万円を超え 900万円以下 |

23% | 636,000円 |

| 900万円を超え 1,800万円以下 |

33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 |

40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

給与所得のみで寄付金もふるさと納税のみの会社員の場合、ふるさと納税の上限額は実質この住民税の調整控除額適用後の所得割の上限額にかかるようです。

上限額の求め方は後述したいと思います。

3 申告特例控除額(ワンストップ特例の場合のみ)

こちらはワンストップ特例制度の場合のみの控除となり次の式で算出されます。

={特例控除の額}÷(90%-所得税の税率×1.021)×(所得税の税率×1.021)

※所得税の税率は「2特例控除額」の計算に使ったものと同じ税率です。

4 所得税の寄付金控除(確定申告の場合のみ)

ワンストップ特例のときの申告特例控除額くらいの金額が所得税から控除されます。

まずは所得控除を求めます。

- その年に支出した寄付金額

- その年の総所得金額等の40%相当額

所得控除=いずれか小さい方の金額-2000円

総所得金額の40%は相当高い金額になるため、一般的な会社員の場合は支出した寄付金額方で計算、つまり『ふるさと納税の金額-2000円』が所得控除になります。

これに所得税の税率(「2特例控除額」で使った税率)と復興特別所得税(2.1%)をかけたものが所得税から控除される金額になります。

実際に計算してみると3と4の金額はほとんど同じになるため、ワンストップ特例制度でも確定申告でも税金控除の金額は同じと思って良いでしょう。

ただし、家を買って住宅ローン控除を使ったり、医療費控除を使ったりと所得税の控除を他に受けている人の場合、所得税控除の上限にかかる可能性があるため、その場合はワンストップ特例の方が良い場合もあります。

自分が特殊ケースだと思われる場合は詳細にシミュレーションされた方が良いでしょう。

ふるさと納税の上限金額

先にふるさと納税の控除額の計算方法を記載しましたが、普通の会社員などではその中の特例控除額の上限に当たる住民税の控除額適用後の所得割が実質のふるさと納税の上限額に当たると説明しました。

そこで、この金額を上限額目安として計算する方法を紹介します。会社員の方は源泉徴収票を準備頂くとスムーズに計算を行えます。

(1)課税所得金額の計算

会社員の場合、源泉徴収票で次の場所に記載してあります。

- 所得の合計額:給与所得控除後の金額

- 所得控除の合計額:所得控除の額の合計額

まず1から2を引いたものが課税所得金額となり、次に算出所得割額を算出します。

(2)算出所得割額の計算

次に所得割額を計算しますが、算出に当たっては先に調整控除を求める必要があります。

(3)調整控除額の計算方法

①課税所得金額が200万以下か200万を超えるかによって計算方法が変わります。

(3)-A 課税総所得金額が200万以下の場合

- 所得税と人的控除額の差の合計

- ①課税総所得金額

調整控除=1と2の小さい方の金額×5%

所得税と住民税の人的控除額の差は次の表の中から当てはまるものの差額を合計したものになります。

基礎控除は全員含め、結婚してれば相手の収入に応じて配偶者控除か配偶者特別控除、親子供の扶養があれば扶養控除辺りが該当する人が多いのではないでしょうか。

2の計算額はかなり大きくなるため、ほとんどは1の計算額×5%の計算になるでしょう。

基礎控除5万+配偶者控除5万=10万

10万×5%=5,000円

所得税と住民税の人的控除額の差額の一覧 人的控除の種類 差 額 人的控除の種類 差 額 配偶者控除(一般) 5万円 障害者控除(障害者) 1万円 配偶者控除(老人) 10万円 障害者控除(特別障害者) 10万円 配偶者特別控除(合計所得金額38万円超40万円未満) 5万円 障害者控除(同居特別障害者) 22万円 配偶者特別控除(合計所得金額40万円以上45万円未満) 3万円 寡婦控除(寡婦) 1万円 扶養控除(一般扶養親族) 5万円 寡婦控除(特定寡婦) 5万円 扶養控除(特定扶養親族) 18万円 寡夫控除 1万円 扶養控除(老人扶養親族) 10万円 勤労学生控除 1万円 扶養控除(同居老親等) 13万円 基礎控除 5万円

(3)-B 課税総所得金額が200万を超える場合

(3)-Bの200万以下の計算でも使用した所得税と人的控除額の差と課税総所得金額を使って次のように計算します。

※2,500円未満の場合は2,500円

(4)所得割額の計算

これまで(2),(3)で算出した額を使って所得割額を計算します。

これで求めた所得割額×20%がふるさと納税の特例控除額の上限になります。

所得割額×20%=(ふるさと納税額 – 2,000円)×(90%-所得税の税率×1.021)

式を変形させると、特例控除額が上限となるふるさと納税額は次のようになります。

(1)~(4)の計算は大変そうに見えますが、「源泉徴収票の数字2カ所」と「所得税と住民税の人的控除額の差額の一覧」から数字を選ぶだけで計算できます。

所得税の税率は前に説明した5%~45%の該当する税率でOKです。

ここまで紹介しておいてなんですが、サッと上限額を確かめたいなら早見表が早いですし、本計算は特殊なケースには当てはまらない簡易式ですので、ちゃんと確かめたい人は計算シミュレーションをしてみる方が良いでしょう。

ふるさと納税額の早見表も計算シミュレーションも総務省のふるさと納税ポータルサイトがとても分かりやすく役立ちます。

福岡でふるさと納税の確定申告した話

昨年初めてふるさと納税を行い、ワンストップではなく確定申告を行ってきたので実際の流れなどについて紹介したいと思います。

ふるさと納税した時期

今年の収入が大体わかっている人は、所得の見込み額で上限を予測してふるさと納税を行うことができます。

でも寄付金控除の上限額いっぱいまで利用したい場合、会社員の場合は年末調整を行うとその年の所得が確定するため、源泉徴収票をもらったタイミングで計算を行うと1,000円単位まで余すことなく利用することができます。

私の場合興味を持ったのが遅かったのもありますが、選ぶのに時間かかって申請ギリギリの12月31日まで使ってwebからふるさと納税を行いました。

確定申告を選択した理由

年末ギリギリの申し込みでしたが、年明け早々に自治体からワンストップ特例の申請書と確定申告に必要な寄付金受領証明書が届いたので、どちらの申告方法でも選べました。

最初はワンストップ特例を使おうと思いましたが、5自治体に申し込んでいたため5ヶ所分の証明書のコピーや封筒・切手を用意する必要があり、そちらも金も時間もかかりそうだと思っていっそのこと確定申告をしてみることにしました。

※自治体によっては受取人払いの返信用封筒が付いてる場所もありました。

福岡市の確定申告場所

福岡市では税務署の管轄で3ヶ所に確定申告会場が用意されていました。

- 福岡市東区方面:香椎税務署

- 福岡市博多区~中央区方面:西鉄ホール(ソラリアステージビル6F)

- 福岡市西区方面:福岡タワー

基本的には源泉徴収票記載の住所を管轄する税務署の会場へ行けばよいみたいです。

管轄が分からない人は国税庁のホームページから簡単に調べられます。

確定申告で空いている日

確定申告の何が嫌って人がものすごく混雑して時間がかかりそうなとこじゃないでしょうか。平日行けない人のために土日にも開場している日がありますが、その日の多さは半端ないようです。

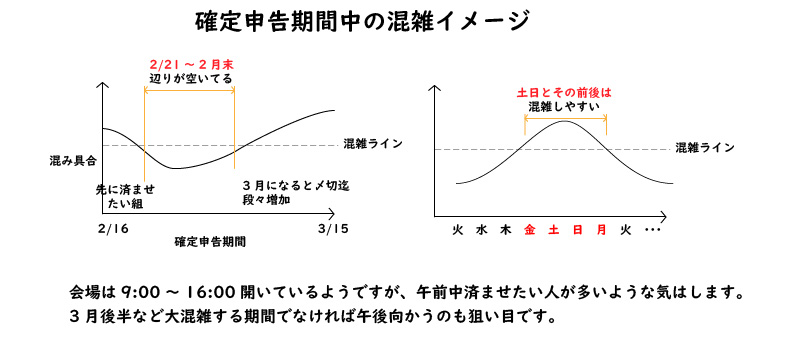

また、確定申告は2月16日から3月15日の間に行う必要がありますが、チャチャっと先に済ませたい勢とギリギリになっていく勢が多いので、確定申告期間の最初と終わりの頃は混む傾向にあるようです。

また、月曜や金曜は土日と抱き合わせで休暇を取って確定申告を行う人も多いため火曜日~木曜日が狙い目。

よって、有給が取れる人なら2月25日~3月5日辺りの火曜日~木曜日に行くと空いているようです。

実際、私は2月26日に福岡タワーに確定申告に行きましたが、待ち時間なくすぐに確定申告書類の作成に取り掛かることができましたし、作成ブースも空いていて質問もしやすかったです。

確定申告に必要なもの

会社員がふるさと納税の確定申告を行う場合、次のものを準備しておきます。

- 印鑑

- 源泉徴収票(原本)

- 寄付金受領証明書

- 個人番号確認書類と身元確認書類

- 扶養者がいる場合、その者のマイナンバーが分かるもの

- 税金の還付を受けるための申告者名義の預貯金口座番号が分かるもの

- 過去確定申告を行ったことがある人は申告書の控え

- 過去電子申告を行ったことがある人は利用者識別番号が分かる書類

源泉徴収票は原本を添付して提出します。内容は申告内容の控えに載っていますが必要であれば事前にコピーを取っておくと良いでしょう。

個人番号・身元確認書類は持っていればマイナンバーカード、なければ通知カードや個人番号入りの住民票と運転免許証などの身元証明が必要になります。結婚するなどして扶養している人がいる場合、その人のマイナンバーが分かる書類も忘れないようにしましょう。

確定申告会場でやること

混雑する時期だと受付をしてから会場に入るまで番号札や別室に順に座ったりして待ちます。会場内は手続きの順番で①から順にコーナーが区画されており、係員の指示で各ブースに案内されます。

作業ブースに着いたら、置いてある資料を参考に自分で申告書類を作成していきます。

全体の流れはまず必要書類一式を貼り付けるなど書類の準備をして、次に必要なことをパソコンに打ち込んでいき、最後に申請・出力する流れになります。

分からない事や確認したいことがあれば挙手すると近くの係員が来て教えてくれますが、混雑しているとなかなか対応してもらえないかもしれません。

私は国税庁のホームページの確定申告書類作成コーナーで事前に一度作ってみましたが、初めてのことで合っているか自信がなかったため会場まで行って確認しながら作業を行いました。

結果的には自分でやったものと同じ結果になったので、説明を順に追っていけば問題なく進められると思います。

ちなみに最終的に出力して持ち帰る控えには、次回から確定申告の際に使う利用者識別暗号と暗証番号等が記載されているため、大切に保管して次回確定申告に行くときに持っていくようにしましょう。

確定申告会場に行かずに済む方法

確定申告は別に確定申告会場に行かずとも自宅から申請することが可能です。

電子申請(e-tax)マイナンバーカード方式

確定申告会場でパソコンを使って行っているのもこの電子申請です。パソコンなどがあれば自宅からでも同じようにe-taxを行うことが可能です。

e-taxを行うには、電子証明書が組み込まれているマイナンバーカードや住民基本台帳カードが必要で事前にこれを取得しておく必要があります。

また、それを読み取る装置としてパソコンに繋ぐICカードリーダライタ(~3000円程度)も必要になります。

これらを準備して国税庁の確定申告書等作成コーナーから申請が可能になります。

電子申請(e-tax) ID・パスワード方式

マイナンバーカードやICカードリーダライタが普及するまでの措置として、平成31年1月から向う3年程度まではID及びパスワードによるe-taxの利用ができる暫定措置が取られるようです。

マイナンバーカードを作ってない、ICカードリーダライタを持っていなくても手続が可能とるもので昨年(平成29年分)の確定申告を行った方は、合わせてID・パスワード方式の届出が行われているため、申告書控えに記載されている利用者識別番号をID、暗証番号をパスワードとしてe-taxを利用することができます。

初めての場合は、事前に税務署による厳格な本人確認(対面など)が必要とのことなので、会社で有給を取って税務署で暫定のIDとパスワードをもらうくらいなら、マイナンバーカードとか作った方が良いかもしれませんね。(本人確認方法などはまだ明確に決まっておらず、具体的な手続内容は今後改めてお知らせとのことです。2018/09/21現在)

郵送で確定申告

アナログでよければ、国税庁HPの確定申告書等作成コーナーで作った資料をプリントアウトし、郵送で申告することも可能です。プリンタがない人は一度pdfにでもしてコンビニプリントとかになるので少々面倒ですが、要領が分かっている人や年度末が繁忙期で会社を休めない人にはよいかもしれません。

ふるさと納税サイトとおすすめ返礼品

何となくふるさと納税の概要や上限額、申告方法まで押さえたところで、ふるさと納税が申し込めるサイトやおすすめの返礼品について紹介します。

さとふる

CMでもよくみかけるサイトですが、登録されている自治体数が多く自治体や特産品がとても探しやすいショッピングサイトのような作りになっています。

食べ物が前面に出た作りになっているため、おいしいものを探している方は探しやすいと思います。

スマホにも見易い作りで支払い方法も携帯払いやコンビニ支払いが選べるためクレジットカードがない人にも安心です。

ふるさとチョイス

ふるさとチョイスもふるさと納税の大手といったところで相当な品数があります。

メニュー項目には肉や魚などの食品類が目につきますが、旅行やイベント・チケットなども豊富に取り扱っています。

楽天市場

普段通販で楽天を使っている人は馴染みがあって使いやすいと思います。

食べ物だけでなく、マンガやゲームなどのホビーや家電、美容グッズなどの変化球も多数揃っているので細かく見だしたらきりがありません。

また換金性の高いものを除くほとんどの返礼品は楽天ポイントの対象になっているので、ポイントを貯めたい人にもおすすめです。

ふるさとプレミアム

2018年12月31日まで10,000円以上の寄付を行った方全員に寄付金額の1%のAmazonギフト券コードプレゼントキャンペーンを実施中

寄付上限金額が56,000円以上ある方には、長野県飯山市の返礼品でmouseコンピューターのノートパソコン・デスクトップパソコンやモニタが返礼品で登録されています。

その他にも旅行商品券、宝石、家電といった今後規制されそうな変わりダネの返礼品を多数取扱っています。

さとめぐり

山口県のふるさと納税サイトです。

全国版なのか最近よく山口ゆめ花博のCMをやっていて先日9月14日ついにオープンしましたが、ゆめ花博の入場券や温泉宿宿泊券とのセットなどが準備されています。

山口にはテレビにもよく出る角島というスポットもあるので、この機会に観光してみるのもありかもしれませんね。

F-STYLE

昨年くらい?にご飯がめちゃくちゃおいしく炊けると話題になったバルミューダ炊飯器や他にもル・クルーゼの鍋などの返礼品があります。

少々寄付額が高めで品数も少ないので、ふるさと納税額の上限額が有り余っていて食品と交換してても埒が明かないような人向けかもしれません。

Wowma!

2019年10月31日にオープンした新しいふるさと納税サイトです。

KDDIコマースフォワード株式会社が運営しており、DeNAショッピング/auショッピングモールの事業を継承しており、新たにふるさと納税事業にも参入したようです。

高額寄付の返礼品には灯油ストーブや浅田真央選手などが使用して話題になったマットレス寝具のエアウィーブ、ランドセルなどのほかスキューバダイビングのライセンス取得やドローン操縦士・安全運航管理者講習、1日市長などの変わり種があり面白いラインナップだと思います。

数千円から数万円の一般家庭の寄付金額だと他のサービスと同じように肉やカニなどの魚介、果物、加工食品などもあるので発送が間に合うものなら年末年始の食事用にもピッタリです。

ちょっと力入れてるのかなと思うのは体験・ツアー関係。そば打ち、獅子鍋作り、豆腐作りやらホエールウォッチング、サバゲ―体験など何かきっかけがないとやる機会がないようなものがラインナップされているので食べ物などにひかれない人は面白いかもしれません。

返礼品を選ぶポイント

ふるさと納税の返礼品は資産価値が高い家電類や現金化しやすい旅券・金券などを取扱わないことや返礼品の額は寄付額の30%までとお達しが出ていながら現状は守られていないような状態ですが、今後は厳格に取り締まられ無くなる方向に向いています。

ふるさと納税の上限額が10万以上ある方は旅行や家電等の今後取り扱いが無くなるであろうものとの交換が良いかもしれません。

10万未満の人は資産的なものを探すより、自分のマネーでは買わなそうなちょっと贅沢なお肉やカニなどの食品を選ぶと1品が1~2万のものが多いので複数選べて楽しめます。ただし、年末に駆け込みでまとめて頼むと、返礼品が発送される時期によっては冷凍庫がパンクします。

お米は寄付金額1万円で15kgの返礼品もあり、寄付額の3割を超える高パフォーマンス商品であり常温で腐らず置き場にも困らないので割とおすすめです。

さいごに

ふるさと納税も確定申告とか税金の話が絡んでいると難しい、面倒、やらなくても損はしないなんて考えで見送ってしまっている人もいるかもしれません。

でも実際やってみると意外と簡単ですし、会社員ではなかなか体験する機会のない確定申告をやってみるのも一つの勉強だと思います。

返礼品選びも自分が欲しいものを選ぶのももちろんOKですが、同じような品があるなら自分の地元などから選ぶと地元にも貢献できるので気分も上がりますし、町のサービスも向上するでしょう。私もできるだけ九州の自治体から選ぶようにしました。

12月31日ギリギリまで申請は可能なので、もしまだやったことがない人は挑戦してみることをおすすめします。

コメント